企业自动化风口上的RPA

“究竟RPA机会在哪里,什么样的公司能捕捉它,所谓的AI+RPA有没有给市场创造价值?基于对国内外RPA发展的复盘与分析,本篇文章总结了RPA的现状与趋势。

”

2、企业级RPA软件产品的架构与模式

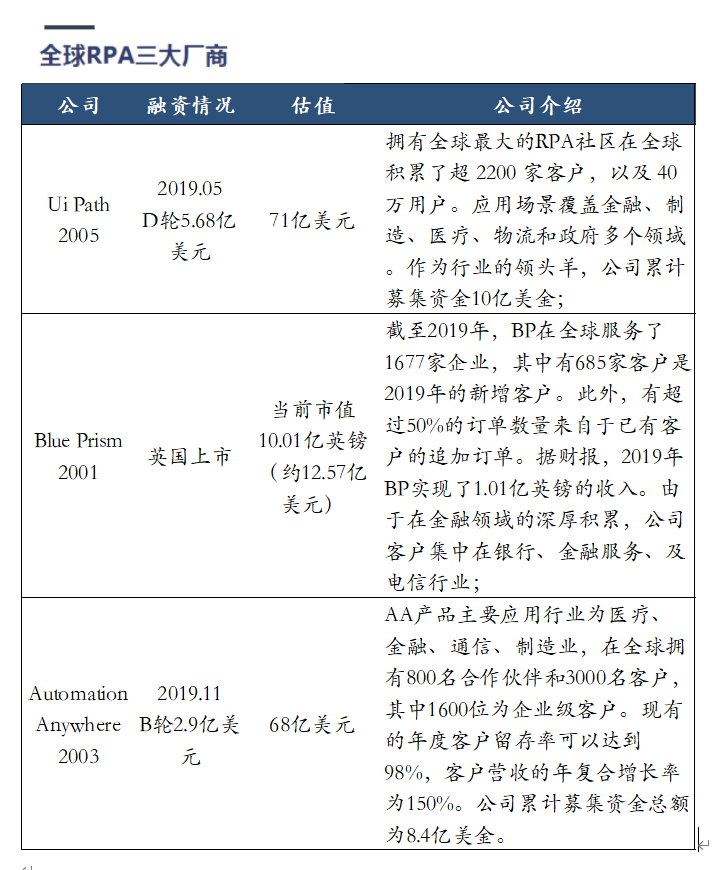

Ui Path最早通过咨询公司进入到中国市场,2018年末正式进入中国并设立5 个城市办事处,团队及产品都积极进行本土化。作为产品和生态都最完善、最具竞争力的RPA企业,Ui Path对中国市场营收给予厚望,但其在国内发展也并非顺风顺水。

在阿里之后,华为云、平安云、苏宁云等云平台及产业云厂商纷纷布局RPA市场。云厂商的诉求是丰富产品线、拉动客户对云的使用量、提升整体收入规模。对于行业云来说,对业务的理解让他们的RPA产品在特定行业更具吸引力。

与以上两类出于协同目的切入RPA的企业不同,单一提供RPA产品的厂商完全专注在自身产品、服务及生态的打造。这些企业的背景包括但不限于:从RPA咨询转到做RPA产品、从AI技术积累切入RPA市场、从金融系统服务商切入RPA、从多年大B服务切入RPA市场等等。

初心资本在研究RPA的过程中发现,行业外的人会从上而下的俯视RPA,并会将RPA判断为是一个没有壁垒的产品。然而,市面上诸多的RPA厂商中,真正能够和 Ui Path 媲美的产品是很少的。

1.AI神助力:既AI技术的加持让产品的ROI几何倍上升。

Automation Anywhere对AI的应用更加激进。它不仅把AI用在客户的场景中,还用在自身的产品中,宣称:1)操作中产品可以自动挖掘RPA流程;2)录制操作后产品可以自动产生RPA流程。

2020年6月17日 21:34

ꄘ浏览量:0